マイカーローン審査の仕組み

自動車の購入は安い買い物ではありません。そのため、マイカーローンを利用する方も多いでしょう。マイカーローンを利用するメリットは、手元にまとまったお金がなくても自動車を購入できることです。

しかし、マイカーローンも他のローンと同様に審査があります。ここでは、マイカーローンの審査について解説します。

マイカーローンの審査とは

マイカーローンの審査とは、借入先が返済能力の有無をチェックすることです。他のローンと同様、マイカーローンの申し込みにも審査があります。勤務先、雇用形態、年収額、勤続年数などを申告して、ローンを返済する能力があるかどうかを判断するのが審査です。

就職や転職したばかりで勤続年数が浅く、年収が低いなどの場合は審査を通過できない可能があります。また、安定した収入が見込まれないとされる自営業者やアルバイト、パート勤務の場合も借入金額に制限がかかる可能性があります。

さらに審査では信用情報も審査基準に含まれます。信用情報とは、過去のクレジットやローン等の契約内容や支払状況、残高などをまとめた物です。こちらは、返済の未納や滞納、強制解約がなければ特に問題はありません。もし審査に不安要素がある場合は、マイカーローンを申し込む前に信用情報開示をおすすめします。

ローンの種類で審査基準が異なる

一般的に自動車の購入で使用されるマイカーローンの種類は、銀行ローンとディーラーローンの2種類である場合が多いです。この2種類のローンは借入先以外にも異なる点が多いので、申し込みを行う前にローンの内容をしっかりと把握しておきましょう。

銀行系のマイカーローンは、購入する自動車を担保にせず購入者自身を審査するのが特徴です。そのため、自動車本体だけではなく車検費用、パーツ購入費用などにも使える利点があります。自動車の購入金額の全てを貸し付けるため、購入後の所有者は購入者自身です。また、金利はディーラーローンより低い2%〜3%程度に設定されています。一方で担保とするものがないため審査項目や手順が増え、審査が厳しいと感じる方もいるでしょう。

一方で、ディーラーローンは、ディーラーが提携している信販会社との契約です。審査が通りやすい反面、銀行系ローンより金利が高く、4~8%程度の場合が多いです。自動車を担保に購入金額を借り入れる仕組みのため、ディーラーローンの契約期間中の自動車は信販会社の所有になります。そのため、ローン返済期間中に売却を行うのであれば、所有権解除や名義変更の手続きをする必要があります。

マイカーローン審査に必要なもの

借り入れをする銀行にもよりますが、マイカーローンの審査に必要な書類は以下の通りです。

- 本人確認書類

- 年収を確認できる書類

- 使用用途を確認できる書類

本人確認書類は運転免許証・パスポート・在留カード・顔写真付き住民基本台帳カード・個人番号カード(マイナンバーカード)などの氏名、住所が確認できる書類が挙げられます。

年収を確認できる書類は、会社員の場合は源泉徴収票あるいは住民税決定通知書、個人事業主の場合は確定申告書あるいは納税証明書が必要となります。

使用用途を確認できる書類は、自動車を購入する際にディーラーが作成した見積書・請求書・契約書・注文書です。この時購入者の氏名、金額、振込先などの記載が必要になるので、書類の提出前に不備がないかをしっかりと確認しましょう。

マイカーローンの審査でチェックされるポイント

続いて、マイカーローンの審査でチェックされるポイントを解説します。マイカーローンの審査は、申し込んだ金融機関によって審査基準が異なります。

審査基準を満たしていても何らかの理由で審査が通らない場合があります。条件の確認も含めて、事前に審査基準を満たしているか借り入れを検討している金融機関に相談しても良いでしょう。

安定した収入

マイカーローンに限らずローンの審査全般で共通しているのが「安定した収入があること」です。そのため、就職や転職をしたてで勤続年数が少ない場合や自営業などで収入が不安定だと判断される場合は審査を通過しにくいです。

法的にはマイカーローンを利用するための最低年収は定められていません。しかし、現状最低年収を定めている金融機関やディーラーが多いです。マイカーローンを組む際の最低ラインの年収は150万円と言われています。

ただし、年収150万円はあくまでも最低ラインです。150万円を越えていれば必ず融資が可能ではないことを覚えておきましょう。

収入に対してローン金額が適切か

銀行や信販会社は、年収と借り入れ金額の割合から返済能力の有無を判断します。借り入れ金額の限度額は金融機関によって異なりますが、一般的に年収の30%程度とされています。

年収が400万円の方の場合、400万円×30%=120万円程度の借り入れであれば審査に通る可能性が高いでしょう。逆に年収200万円の方が500万円を超える高級車をフルローンで買おうとしても、ローンが通る可能性は0に近いです。

他のローンの有無

他のローンの有無も審査ではチェックされます。これまでにローンの支払いが遅れたことがなくても、複数のローンを契約していると審査に落ちる場合があります。ローンの審査時は、年収に対して借り入れが可能な額を返済比率を用いて判断します。

返済比率の計算方法は、1年間の返済額÷税込みの年収×100=返済比率です。この返済比率が30%以上だとローン審査が通りにくくなり、40%以上になると審査を通過しにくくなるでしょう。

マイカーローンの審査が通りにくい人

ここまでマイカーローンの特徴や審査されるポイントを紹介しました。それでは、実際にマイカーローンの審査が通りにくい方の特徴を解説します。

自分はローンの審査が通るのか不安だと考える方に向けて、詳しく解説するのでぜひ参考にしてください。

収入が低く安定していない人

年収が低い方や会社員と比較して収入が安定していないと判断されるアルバイトやフリーターといった非正規雇用、自営業の方はローンの審査が通らないことが多いです。マイカーローンには、最低年収を儲けているローンがあります。

そのため、審査を申し込む前に年収に関する制限がないかを確認しておきましょう。また、非正規雇用や自営業の方でも勤続年数や年収次第では、審査を通過する場合があります。

借り入れが多い人

他社からの借り入れが多い場合も審査に通りづらいです。自動車ローンは、年収と同額程度までの借り入れが可能な場合が多いです。

そのため、複数の金融機関から既に借り入れを受けているのであれば、借り入れ金額の上限である年収を超えてしまいます。他者からの借り入れも借り入れ限度額に含まれるので注意が必要です。

信用情報に問題がある人

信用情報に問題がある方は、ほぼ確実にローンが通らないです。公共料金の支払いの延滞、複数の借り入れがある、自己破産などの債務整理の経験がある方は信用情報に問題があると考えて良いでしょう。

また、信用情報はローン会社間で情報共有しています。そのため、審査で虚偽の回答をしても最終的に情報が開示されます。ローンの申し込みを行う前にご自身の信用情報に傷がついていないかを振り返ってみましょう。

マイカーローンの審査を通しやすくする方法

ローンの審査を確実に通過する方法は現実的にありませんが、不安要素を減らすことはできます。

ここでは、具体的に審査に通りやすくなる方法を解説します。ローンの申し込みを検討している方は、ぜひ参考にしてみてきださい。

本審査の前に仮審査を受ける

仮審査とは、本審査の前にローン審査に通るかどうかを事前に調べることです。ローンの審査には、本審査と仮審査の2種類があります。

年収、属性、勤続年数などの情報を基に申込みの金額が内容と見合っているかを確認するので、本審査と同様のチェックが可能です。審査時間も短く審査結果もメールで確認できるので、申し込みを行う前に仮審査を受けることをおすすめします。

頭金を用意する

借り入れ金額を減らすためにも頭金を準備しましょう。頭金が多いほど借り入れ金額は少なくなり、審査も通りやすくなります。

返済比率が超えないように頭金を用意することで、金融機関側の心象も違ってきます。審査が不安な場合は、できるだけ多く頭金を準備しておきましょう。

今組んでいるローンの見直しや返済

ローンの申し込みを行う前に、別会社のローン返済を完了させましょう。ローン会社は年収に対して借入金額の合計で返済能力の有無を判断しています。

そのため、ローンの審査は複数の借り入れがあると、審査が通らない可能性があります。キャッシング、リボ払い、分割払いなど少額の借り入れでも完済しておくと、ローンの審査で効果的です。

保証人をつける

申し込むローンの金融機関によりますが、ローンの申し込み時に保証人を立てることで審査に通りやすくなります。保証人を立てることで信用度が上がるので、特に未成年、収入が少ない、勤続年数が短い方は家族内で保証人になってくれる人を探しましょう。

ただし、保証人を立てたからといって必ず審査が通る訳ではありません。まずは借り入れの条件を満たすことを心がけましょう。

安定した職につく or 転職をしない

審査期間中の転職や退職は避けましょう。審査が終わる前に転職や退職をしてしまうと、勤続年数の項目で審査が通りづらくなります。

目安として1年以上の勤続年数があれば、社会的信用が上がるでしょう。収入面が不安定だと判断されないために、少なくとも1年以上勤めてから審査を申し込みましょう。

信用情報をきれいにする

過去に支払いが滞った経験や自己破産などの債権整理を行なった方は、信用情報機関のブラックリストに名前が載ります。そのため、ブラックリストに名前が載った状態ではローンの審査に通ることはほぼ不可能です。

ブラックリストから名前が削除されるまで、およそ5年~10年ほどの期間が必要です。ローンの申し込みは信用情報が回復するのを待ってから行うと良いでしょう。

マイカーローンのおすすめ会社ランキング

それでは、最後にマイカーローンのおすすめ会社ランキングを紹介します。マイカーローンの申し込みを検討してる方は、ぜひ参考にしてみてください。

1位:三菱UFJ銀行「ネットDEマイカーローン」

三菱UFJ銀行では、ライフプランに合わせてマイカーローンのタイプを選択できます。

自動車、オートバイの購入資金、見積もりに含まれる諸費用やオプション代金の支払いといった幅広い用途に使用可能なので、汎用紙の高さが魅力です。

2位:りそな銀行「りそなマイカーローン」

りそな銀行のマイカーローンは、最大1,200万円、最長10年まで借り入れが可能です。審査から契約まで全てWeb上で完結するので、忙しい方におすすめです。

3位:クラウドローン

クラウドローンは他のローンとサービスの形態が異なります。クラウドローンのサービス登録後、融資をしたい銀行から直接提案があり、その提案を受け入れて申し込む仕組みです。

そのため、登録者の希望する条件に近い金融機関の提案を受け取ることができます。また、登録後は金融機関からの提案を待つだけなので、手間がかからず忙しい方でもスムーズにローンの契約が可能です。

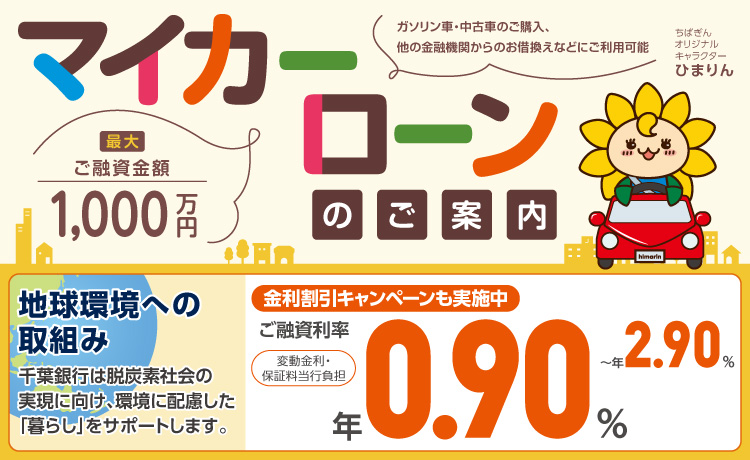

4位:千葉銀行「ちばぎんマイカーローン」

千葉銀行の「ちばぎんマイカーローン」は、新車・中古車はもちろん他社からの借り換え、下取り車のローン残債資金など様々な用途に使える人気のカーローンです。

メガバンクではなく地方銀行のローンですが、千葉県だけでなく東京都、茨城県、埼玉県、神奈川県のいずれかに居住していれば申し込めるのが魅力の低金利ローンです。

200万円以上のお借入れの場合、通常金利の年2.90%と比べてオトクな年1.50%~年2.30%で利用できる金利割引キャンペーンを実施中です。

2024年12月16日~2025年3月31日の間に「ちばぎんマイカーローン」に申込み、2025年6月30日までにお借入れされた方で、ご融資日の翌月末までに「ちばぎんアプリ」を登録された方に、融資金額に応じて下記金利が適用されます。

【WEB完結でのご契約の場合】(変動金利・保証料千葉銀行負担)

・ご融資金額 200万円~499万円の場合⇒適用金利2.15%

・ご融資金額 500万円~899万円の場合⇒適用金利1.75%

・ご融資金額 900万円~1,000万円の場合⇒適用金利1.50%

【窓口でご契約の場合】(変動金利・保証料千葉銀行負担)

・ご融資金額 200万円~499万円の場合⇒適用金利2.30%

・ご融資金額 500万円~899万円の場合⇒適用金利1.90%

・ご融資金額 900万円~1,000万円の場合⇒適用金利1.65%

※金利割引キャンペーン期間中であっても金利情勢等によっては、予告なく当該キャンペーンが中止となる場合があります。

※現在ご利用中のお借入れにつきましては、上記金利の適用対象外となります。

※キャンペーンの条件等詳しくは、ちばぎん公式HPをご覧ください。

環境配慮車の購入や住宅ローン併用などのプランを使わなくとも金利割引が受けられるチャンスですので、この機会にぜひちばぎんマイカーローンをチェックしてみてください。

5位:損保ジャパン「ジャパンダ・ネットマイカーローン」

損保ジャパンではマイカーローンの契約で新規口座開設が不要です。現在使用している銀行口座から月々の引き落としが可能です。

また、固定金利のため毎月の返済金額と総返済金額が決まっているので、家計の管理がしやすくなります。

まとめ

ローンの審査は、申し込んだ金融機関によって審査基準が異なります。そのため、仮審査を行うことで、借り入れ金額の限度額を把握し車の予算や返済期間の目処を立てることができます。

ただし、仮審査を通過しても、必ず本審査を通過するとは限りません。あくまで本審査の参考程度と考えましょう。ローンの審査では様々な項目をチェックされます。ローンの申し込みを行う前に審査基準を満たしているかを金融機関に確認してみましょう。